在中美贸易摩擦的影响下,半导体产业经历了前所未有的国产车,在四月初时,伴随中美贸易摩擦的影响,晶圆市场,一路走高,以至于部分著名的晶圆制造厂商的订单,恐怖的排期到2026年,随着中美对抗的不断持续恶化,半导体产业的很多环节,逐渐被中国大陆,中国台湾,日本和韩国的半导体产业所分化,。据互联网数据显示,北美半导体制造商月出货金额持续回落,十月份跌至20.9亿美元,为连续四个月以来的新低,并创造了三年以来,最大落差的负增长,据国际半导体产业协会估计,十一月北美半导体设备产业协的预估,将收于20.7亿美元,较去年将有接近9.5%的回落

尽管10月中旬台积电相关人员在营运展望优于市场原先预期,但在记忆体价格全面转跌,加上8吋晶圆代工市场的紧俏局面因重复下单而出现松动,以及中低阶智慧型手机疲弱、大环境不确定性提高等利空因素影响下,2018年第四季国内IC制造业景气相较于第三季恐呈现减缓的态势值得一提的是,先前因供给端产能有限,加上需求端如智慧手机及智慧监控大量导入指纹辨识晶片,加上中国等地积极发展电动车,带动MOSFET和电源管理晶片需求大增,使得8吋厂产能备受电源管理晶片、面板驱动晶片、微控制器、指纹辨识晶片、MOSFET等产品的青睐;然而2018年第四季8吋厂代工却出现需求转弱的现象,除先前客户重复下单之外,主要与智慧手机销售疲弱、高解析电视热潮转弱,使得智慧手机的指纹辨识、面板驱动IC和部分电脑管理晶片订单转弱有关,此部分也连带影响联电、世界先进2018年第四季的营运表现

在DRAM市况方面,由于2018年上半年各厂投片持平,显然供给面仍相对不足,另外MWC后各大手机品牌推出旗舰新机种,增强人工智慧及照相功能,Androiad旗舰机种主推6GB,带动整体需求稳健向上,加上大型数据中心需求持续强劲、Intel的Purley带动换机及搭载量,后续人工智慧、大数据及边缘运算将持续挹注成长动能,更何况电竞机种需求稳健成长,PC消费机种在北美市场呈现回温趋势,甚至消费型电子终端产品的DRAM搭载量亦呈增温,因此2018年上半年DRAM价格仍维持涨势。

但2018年第三季DRAM市况则呈现减缓态势,第四季跌价压力呈现加重,且市场瀰漫观望气氛,主要系因智慧型手机硬体规格已难以吸引换机需求,导致来自于此部分的DRAM需求未如预期,加上伺服器市场出货动能出现杂音,以及PC/NB市场因Intel平台供货不足而受到衝击,况且1X/1Y制程的比重持续增加以及良率稳定提升,使得2018年第三季、第四季的DRAM位元产出持续增加,甚至DRAM次级品也开始影响现货市场价格,导致短期内市场价格备受跌价压力。

整体来说,相较于2018年前三季因来自于晶圆代工龙头厂商的先进制程需求带动、8吋晶圆代工价格调涨、上半年DRAM市况表现优于预期,而使国内IC制造业景气表现呈现显着滋长,预计第四季台积电的一枝独秀将无法弥补其他厂商业绩转淡的局面,故国内IC制造业景气在本季将为减缓之姿。

尽管北美半导体体市场遇冷,但半导体产业链的上游是支撑产业链,包括了半导体原材料生产、加工设备制造及厂房的修建等;中游是核心加工环节,分为芯片设计、晶圆加工、封装测试;下游是半导体产品在各行各业的应用。

其中上游及中游的晶圆加工是技术密集型和资本密集型产业,集中度也最高。

以晶圆上游硅晶圆为例,全球92%产能在日本信越、胜高、德国Silitronic、台湾环球晶圆、南韩LG五大企业手中,且五大巨头无大规模扩产计划。

以设备供应商为例,美国Applie Materials、Lam Research、荷兰ASML、日本Tokyo Electron 、DNS等前十大半导体厂商市占率在90%以上,在细分品种上都有着垄断性优势。

我国半导体市场需求占据全球约3成比例,但2017年产业自给率仅有39%,严重依赖进口,集成电路贸易逆差达2109亿美元。这些都不是轻易能够逾越过去的鸿沟,正因如此国产替代显得尤为紧迫。

在这方面,国家集成电路产业投资基金(大基金)一期1387亿元投资布局在上下游细分领域的龙头企业,正是为了完成产业布局,寻求“超车”机会。多省市也陆续成立或筹建集成电路产业投资基金。

大陆半导体核心产业链逐步规模化

半导体产业链分为核心产业链、支撑产业链。核心产业链包括半导体产品的设计、制造及封装测试。支撑产业链则包括为设计环节服务的EDA(电子设计自动化)工具及IP核供应商、为制造封测环节服务的原材料及设备供应商。

半导体支撑产业链由欧美日本垄断,大陆厂商与国际龙头技术及规模差距甚大。EDA工具环节由美国绝对主导,IP核由英美两国主导,大陆企业在此领域涉足甚少。原材料由日本主导,大陆企业在靶材、抛光液个别领域已达国际水平,但在硅片、光罩、光刻胶等核心领域仍有较大差距。设备环节仍主要由欧美、日本垄断,大陆企业在MOCVD等个别细分领域有所突破。大陆半导体核心产业链环节正逐步规模化,陆续诞生跻身全球前十的龙头厂商。

大陆芯片设计业:全球市占率已达22%,龙头企业为华为海思、紫光。尽管全球IC设计业已渐趋放缓,但大陆IC设计市场成长迅速,未来三年复合增长预计提速至30%。然而大多数企业仍在盈利线上挣扎,成长质量亟待提升。绝大部分企业聚焦中低端市场,在CPU、存储器等高端通用领域与国际先进水平差距较大。

大陆晶圆代工业:全球市占率为10%,相对薄弱,龙头企业为中芯国际、华虹。下游IC设计业快速成长带来晶圆代工刚需,叠加政策资金重点扶持,预计未来三年复合增速在15%以上。大陆代工厂仍未完全掌握28nm及以下先进工艺,较国际龙头仍有两代技术差距,产品利润率不甚理想。

3、大陆芯片封测业:全球市占率已达17%,龙头企业为长电、华天、通富微电。在上游晶圆代工业带动下,未来三年复合增速预计维持在10-15%。大陆企业技术逐渐向一线靠齐,预计未来三年利润率逐年改善。

在中美贸易摩擦的的背景下,不断的提高国产半导体产业的自给率,提高行业的竞争力是,关乎民生的重要方向,

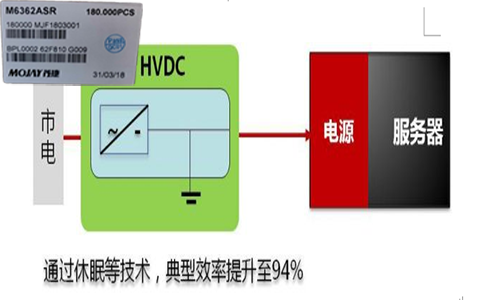

茂捷半 导体是一家专业从事纯模拟电路和数模混合集成电路设计的IC设计国产电源ic芯片公司。公司资深研发团队将业界先进的设计技术与亚太地区的本土优势产业链相结合,服务全球市场,为客户提供高效率、低功耗、低风险、低成本、绿色化的产品方案和服务。助力于充电器、适配器、照明、锂电充电、传感器、音频功放,小功率电器,等产业的发展。

导体是一家专业从事纯模拟电路和数模混合集成电路设计的IC设计国产电源ic芯片公司。公司资深研发团队将业界先进的设计技术与亚太地区的本土优势产业链相结合,服务全球市场,为客户提供高效率、低功耗、低风险、低成本、绿色化的产品方案和服务。助力于充电器、适配器、照明、锂电充电、传感器、音频功放,小功率电器,等产业的发展。

茂捷半导体主营:国产AC/DC系列电源芯片、LED芯片、锂电充电IC芯片、传感器应用ic芯片、音频功放IC等IC芯片,其产品具备性能优良、性价比高、兼容性好等优势,可优势兼容例如昂宝、晶丰明源、士兰微、启达、矽力杰、硅动力、赛威、微盟等品牌驱动IC芯片,且脚位PIN对PIN,大多数品牌驱动IC兼容替换之后PCB板不需做任何的改动,并且测试参数比较其他品牌均有优势,已有多数厂商批量生产。

本文由茂捷(mojay)半导体搜集整理,部分材料出资互联网,并不完全表示mojay的全部意见

人工客服

人工客服 在线留言

在线留言 微信公众号

微信公众号